Finanzas Éticas

La banca ética es también la más rentable

Las entidades éticas no solo tienen mejor rentabilidad social, sino que también superan a las tradicionales en los resultados económicos.

Pocos dudan de que la banca ética tiene una importante rentabilidad social, de apoyo a proyectos económicos transformadores que difícilmente lograrían financiación por los circuitos convencionales. Pero resulta que también es más rentable económicamente si se toman en cuenta las variables financieras que utilizan los analistas convencionales, según pone de manifiesto el tercer informe exhaustivo sobre el sector en Europa, elaborado por la Fundación Finanzas Éticas.

Las finanzas éticas suman cuatro décadas de crecimiento continuo y son una realidad visible y muy consolidada también en España, donde el año pasado vehicularon 2.200 millones de casi 200.000 personas y concedieron más de 1.400 millones en créditos, según el barómetro que cada ejercicio elabora FETS, la entidad que se ha convertido en el punto de encuentro del sector. Las entidades de referencia en España son Triodos Bank, con forma jurídica de fundación; Fiare Banca Etica, banca cooperativa; Coop57, cooperativa de servicios financieros; OikoCredit, especializada en microcréditos, y Arç, uno de los motores de los seguros éticos.

La banca ética aspira a movilizar el ahorro de la ciudadanía consciente y derivarlo hacia proyectos empresariales que tengan un impacto positivo para la sociedad y transformador para construir un mundo más democrático, ecológico y equitativo. Su función social suele ser reconocida, pero su etiqueta de “alternativa” supone en ocasiones una barrera para muchos ciudadanos, que creen que arriesgarían demasiado concediéndole la supervisión de sus ahorros, a pesar de que en este país centenares de miles de personas han perdido mucho dinero con productos tóxicos ofrecidos por la banca convencional (participaciones preferentes, swaps, inversiones de altísimo riesgo que se evaporaron con el crash de 2008-2010, etc) y de que la banca ética tiene el mismo esquema de protección y supervisión de los bancos centrales que todas las demás entidades, incluida la garantía de depósitos de hasta 100.000 euros.

Garantía de depósitos

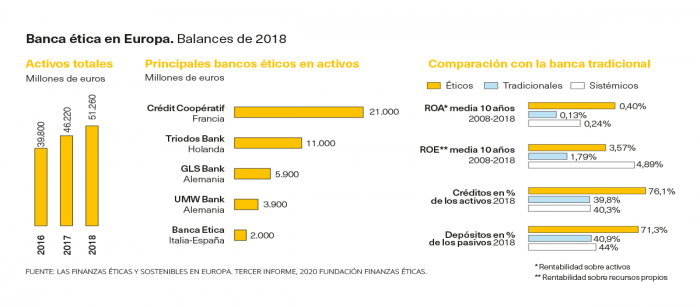

La gran paradoja es que la banca ética no solo es más rentable socialmente que la tradicional, incluidos los grandes colosos considerados sistémicos, sino que también lo es si se tienen en cuenta las métricas clásicas de rentabilidad financiera que manejan habitualmente los analistas, desde la morosidad de los créditos hasta los beneficios obtenidos, según la citada radiografía sobre el sector en Europa que cada año elabora la Fundación Finanzas Éticas. El estudio agrupa las coordenadas económico-financieras del sector de la banca ética a partir de 23 bancos con sede en Europa, que suman entre todos 51.000 millones de euros en activos, casi 40.000 millones en créditos y 27.000 millones en depósitos, y las compara con la media de los otros 4.500 bancos operativos en la zona euro bajo supervisión de los bancos centrales. Cinco de los 23 bancos éticos superan los 2.000 millones de euros en activos: el francés Crédit Cooperatif (21.000 millones de euros); Triodos Bank, con sede central en Holanda (11.000 millones), los alemanes GLS Bank y UMW Bank, con 5.900 y 3.900 millones de euros en activos, respectivamente, y el italo-español Fiare Banca Etica, con 2.000 (véase gráfico).

De entrada, queda claro que la banca ética sí sirve al propósito principal teórico de los bancos de aportar recursos para ayudar a la economía productiva, mientras que la banca convencional tiene mayor tendencia a derivarlos hacia la ingeniería financiera, a menudo desvinculada de la economía real: en 2018, el último balance disponible para todas las entidades, los créditos otorgados por las finanzas éticas suponían el 76% de sus activos totales, mientras que los depósitos equivalían al 71%, lo que implica, pues, la existencia de un buen colchón de solvencia. En cambio, en la banca convencional los créditos solo representaban el 40% y los depósitos el 41% de los activos totales.

La diferencia en la morosidad es también muy significativa y evidencia tanto la profesionalidad de la banca ética, que estudia a conciencia la viabilidad de los proyectos que financia, como la prioridad del sector por acompañar a las empresas cuando la situación es difícil, una actitud muy alejada de la voracidad por recuperar el dinero más habitual en la banca convencional. El último barómetro en España sitúa la morosidad del sector de la banca ética en el 1,84%, una cifra mucho mejor que el 4,79% de media de las entidades convencionales, según el Banco de España.

Beneficio constante

Pero es que incluso la comparación de la rentabilidad económica convencional es muy beneficiosa para la banca ética según los indicadores más habituales, ya sea la rentabilidad sobre activos (ROA) o la rentabilidad de los recursos propios (ROE). En este último caso, que pone en relación el beneficio neto y el patrimonio neto, la rentabilidad media de las entidades de banca ética a 10 años ha sido del 3,57% entre 2008 y 2018, exactamente el doble de la media de las entidades convencionales (1,79%). Y con una volatilidad mucho más baja: del 0,41% frente al 3,28%. Esto significa que el resultado suele ser bastante constante, con independencia del ciclo económico, mientras que en la banca convencional cambia mucho en función de estar arriba o abajo en la montaña rusa.

En el caso del ROA, que relaciona el beneficio neto con el patrimonio neto, los resultados a 10 años vista de la banca ética son incluso mejores que los de los grandes gigantes considerados sistémicos: 0,40% frente al 0,24% de media de los sistémicos y al 0,13% de todo el resto de entidades convencionales.

Y todo ello con una escala retributiva típica de la economía social, en la que las diferencias entre los directivos que más cobran en la empresa y el trabajador con salario más bajo no sobrepasan la relación de 10 a 1 (en la gran mayoría de casos, la ratio es incluso inferior a 5), mientras que en muchos de los grandes bancos la diferencia excede con mucha facilidad los 200 a 1, sobre todo tras incluirse los bonus y los complementos de pensión.

Mucha gente admite que la banca ética es un instrumento muy real de transformación económica y de apoyo a la economía productiva. Pero las cifras son rotundas: también es mucho más rentable que la convencional según los indicadores financieros clásicos, y sin necesidad de rescates públicos ni de pagar millonadas a sus directivos.

Fuente: Alternativas Económicas

Vivienda cooperativa y finanzas éticas, una alianza transformadora

Vivienda cooperativa y finanzas éticas, una alianza transformadora Solidez y coherencia de la banca ética en el VI informe europeo

Solidez y coherencia de la banca ética en el VI informe europeo Curso UNED: Finanzas éticas, solidarias y alternativas (2ª edición)

Curso UNED: Finanzas éticas, solidarias y alternativas (2ª edición) 4ª posgrado de Fundación Finanzas Éticas

4ª posgrado de Fundación Finanzas Éticas VI Informe sobre Finanzas Éticas en Europa

VI Informe sobre Finanzas Éticas en Europa ¿Qué es y qué aporta RedEFES?

¿Qué es y qué aporta RedEFES?