Finanzas Éticas

Dinero para otra economía

Las finanzas éticas movilizan más recursos que nunca, pero tras más de una década de crecimiento necesitan aumentar su base social.

Artículo de Pere Rusiñol para Alternativas Económicas

Hubo un tiempo en que las palabras banca y ética se percibían casi como antónimos puros y solo se unían para hacer chistes ante lo inverosímil de la asociación.

Hoy las finanzas éticas son una realidad que solo en España moviliza más de 4.200 millones de euros, entre ahorro recogido y pólizas aseguradas. Poca broma: con estas cantidades se financian proyectos y emprendimientos que no solo aspiran a crear puestos de trabajo y generar un impacto positivo en la sociedad, sino que se proponen incluso cambiar el mundo.

25%. Aumento de créditos concedidos por el sector tras la pandemia

El aumento constante de recursos movilizados por la banca ética en la última década, incluso durante la brutal crisis pandémica, ha ejercido de trampolín para que la economía social y solidaria y el conjunto de las economías transformadoras hayan podido dar un salto de ambición y adentrarse en sectores estratégicos que antes tenían vetados al requerir inversiones muy cuantiosas, como la energía, las telecomunicaciones, la movilidad a través de vehículos eléctricos compartidos y la vivienda, entre otros.

“Las finanzas éticas y solidarias están aquí para quedarse y contribuir a un cambio hacia un modelo de desarrollo sostenible”, subraya Nina González, coordinadora de FETS-Finanzas Éticas y Solidarias, que reúne a los principales actores del sector en España.

Más préstamos

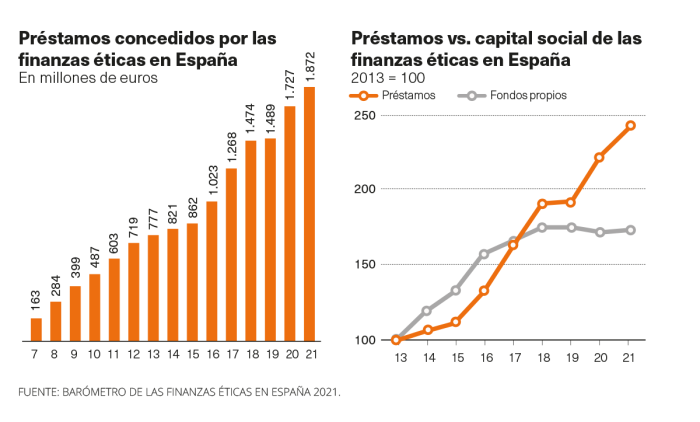

En 2007, el último año de la burbuja que llevó al gran crash financiero global, la banca ética estaba todavía en pañales en España, con una cartera de préstamos de apenas 163 millones de euros. Pero desde entonces, y a pesar de la sucesión de crisis económicas brutales, el volumen ha aumentado cada año sin excepción hasta alcanzar los 1.872 millones en 2021, el último año contabilizado en el Barómetro de las finanzas éticas, la exhaustiva radiografía anual del sector que elabora el Observatorio de las Finanzas Éticas (véase gráfico).

En realidad, la pandemia ha supuesto incluso un acelerador del volumen de créditos vivos concedidos para ayudar a la economía social y solidaria a lidiar con una situación de emergencia: el volumen de créditos de las finanzas éticas es hoy el 25% superior al de 2019, último ejercicio antes de la pandemia. “La banca convencional suele retraerse cuando hay una crisis, pero es en los momentos difíciles cuando más se necesita abrir el grifo y ahí han estado las finanzas éticas ayudando a la economía real”, recalca Sergi Salavert, coordinador del Observatorio de las Finanzas Éticas de FETS.

Estos planteamientos que caracterizan el sector —apoyar los emprendimientos sociales y, sobre todo, en los momentos de crisis— no significan en absoluto relajar alegremente los criterios de concesión de los créditos, lo que sería una amenaza para la viabilidad de la entidad financiera, sino arremangarse junto con las organizaciones que los solicitan, que no son percibidas como clientes a los que extraer beneficios, sino como socias en la empresa común de construir un mundo mejor.

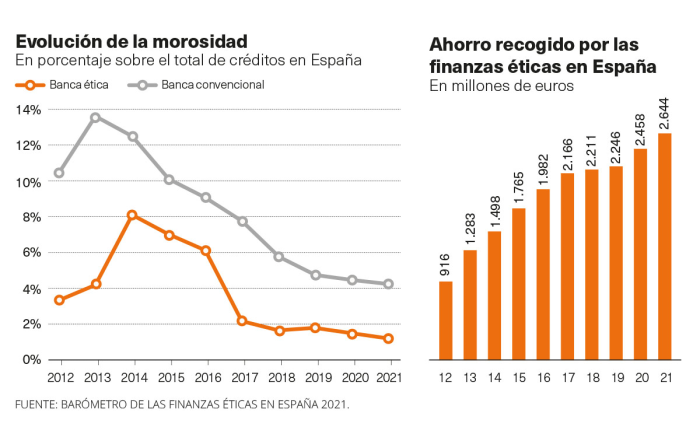

Si alguien cree que se trata de pura verborrea, ahí están los datos oficiales de impagados para comprobar que es realmente así: año tras año, la morosidad en la banca ética es inferior a la de la banca convencional. Y de forma sustancial: en 2021, del 1,24%, frente al 4,29%, un diferencial de tres puntos. Pero en los momentos álgidos de la crisis de la eurozona, a principios de la década pasada, llegó a alcanzar los nueve puntos a favor de la banca ética.

190.000. Usuarios de las finanzas éticas en España

Y esto que muchas de las entidades receptoras de créditos de la banca ética han sido previamente rechazadas por la convencional. En ocasiones, ha sido por incomprensión contable-financiera ante las estructuras societarias de la economía social, que no acaban de encajar con esquemas pensados para sociedades mercantiles y su lógica capitalista. Y otras veces por desconfianza ante el potencial del negocio en sí: “Muchos proyectos rechazados por la banca convencional no tienen expectativas de grandes rentabilidades y, por ello, les cuesta obtener financiación, pero pueden ser perfectamente sostenibles y conseguir, además, un buen impacto social”, apunta Salavert.

Las finanzas éticas, recuerda FETS, “buscan hacer compatible la rentabilidad económica con la consecución de objetivos sociales y ambientales con la finalidad de contribuir a la transformación social a través de su actividad financiera”. Por ello, los candidatos a obtener financiación deben someterse a un doble chequeo: el contable-financiero convencional, aunque con criterios menos centrados en el potencial de ganancias y más en el de viabilidad, y en el social-ambiental: qué propósito tiene el emprendimiento, cuál es el impacto que genera en la sociedad y cómo opera para conseguirlo. Para obtener financiación se requiere, pues, superar ambas auditorías: que el proyecto tenga visos de ser económicamente viable y que tenga un impacto social y ambiental alineado con el objetivo de contribuir a mejorar el mundo.

La morosidad de la banca ética es siempre mucho más baja que en la convencional

Esta segunda auditoría es lo que distingue a la banca ética de la banca cooperativa y las cooperativas de crédito, muy arraigadas históricamente en España y que desempeñan un papel crucial en el territorio. Las cooperativas de crédito tienen también un modelo muy distinto a la gran banca, sin reparto de dividendos a accionistas y muy pegadas a las necesidades de la economía productiva de proximidad, pero no suelen entrar a examinar el impacto social y ambiental de las empresas que financian ni la coherencia entre su propósito y su organización interna.

Un ejemplo práctico imaginario: una cooperativa que fabrica plástico tendría difícil encontrar financiación en la banca convencional, que, a menudo, confunde a las cooperativas con soviets. En cambio, previsiblemente podría lograr un préstamo de la cooperativa de crédito de su provincia. Sin embargo, no lo obtendría de las finanzas éticas aunque generara beneficios, puesto que la producción de plástico es contraria a la sostenibilidad ambiental.

Los préstamos de las finanzas éticas se dirigen, sobre todo, hacia proyectos medioambientales, sociales y culturales, que en 2021 supusieron el 80% del total. La principal partida fue para los orientados a la sostenibilidad (energías renovables, alimentación ecológica, construcción sostenible, gestión de residuos, etc.), con el 36,76%. Le siguieron los proyectos con fuerte componente social (inclusión, vivienda, salud, desarrollo comunitario…), con el 24,56%; y los de ámbito cultural, como el arte y la comunicación, hacia donde se han canalizado el 19,2% del total de préstamos. El sector asegurador ético, que atesora una gran capacidad de inversión con las primas del sello EthSI, que en 2021 alcanzó los 3.083 millones de euros, se dirige sobre todo hacia la deuda pública (el 44,25% del total). Únicamente invirtió en renta variable —una opción mucho más arriesgada—, el 0,25% del total, en contraste con el 7% registrado por el sector convencional durante el ejercicio.

Captación de ahorro

Los recursos que las finanzas éticas destinan a intentar cambiar el mundo proceden básicamente de la capacidad de captar ahorro y dinero de los ciudadanos, al igual que sucede con cualquier banco. A finales de 2021, según indica el barómetro de FETS, las aseguradoras éticas gestionaban más de 4,7 millones de pólizas con un volumen de primas de cerca de 1.600 millones de euros, mientras que el ahorro recogido por las entidades de las finanzas éticas ha alcanzado la cota de 2.640 millones de euros, con 190.000 personas usuarias.

El grueso de los préstamos va a proyectos medioambientales, sociales y culturales

El catálogo de la banca ética para particulares ha crecido mucho en los últimos años: ya es posible tener cuenta corriente y operar en banca electrónica, acceder a tarjetas de crédito y débito, a préstamos para la mejora de la eficiencia energética de viviendas y comunidades, a hipotecas vinculadas a proyectos sostenibles y hasta a productos de inversión.

Sin embargo, esta última posibilidad ha generado en el último año confusiones y problemas a algunos clientes de Triodos Bank, el banco del sector más importante en España, que habían adquirido CDA, un producto pensado para reforzar los fondos propios de la entidad que algunos clientes identificaron como de ahorro. Con la pandemia, estos títulos perdieron liquidez y algunos adquirentes —alrededor de 200 personas en España— han acudido a los tribunales alegando que fueron mal comercializados y exigen una reparación.

Hasta ahora, las sentencias judiciales —todas aún en primera instancia— han sido contradictorias entre sí. La dirección internacional de Triodos Bank, con sede en Holanda, ha provisionado 1,3 millones de euros por los riesgos legales relacionados con los CDA y ultima un nuevo sistema para que estos títulos recuperen liquidez en 2023.

Los problemas con los CDA son exclusivamente de Triodos, pero este ruido afecta al conjunto del sector justo en el momento en que afronta como gran reto el aumento del capital social para garantizar que podrá seguir aumentando los préstamos sin poner en riesgo la solvencia.

El desafío de las finanzas éticas es ahora justo el contrario que hace una década: entonces, el tamaño y la ambición de la economía social y solidaria eran mucho más modestos, con lo cual no era fácil encontrar proyectos viables para financiar y el exceso de ahorro recogido podía convertirse en un problema al tener que retribuirse sin poderlo canalizar hacia préstamos. Ahora, en cambio, la potencia de las economías transformadoras ha aumentado de forma sustancial las necesidades de inversión del sector, con lo que para ampliar la capacidad de prestar se requiere reforzar los fondos propios de las entidades de finanzas éticas —estabilizados desde hace unos años en la franja de 190 millones de euros— y aumentar la base social, que se encuentra en niveles similares a los que ya tenía en 2014, con alrededor de 190.000 usuarios.

Las finanzas éticas han llevado a las economías transformadoras a logros hasta hace poco inimaginables. Ahora que el campo base está bien implantado, ya se puede, al menos, dirigir la mirada hacia la cima, aunque ciertamente quede todavía muy lejos.

El Sistema de Finanzas Éticas

Principales actores en España y redes internacionales

Redes

REFAS – Red de Finanzas Alternativas y Solidarias

Constituida en 2015 para agrupar todas las entidades con actividad parabancaria en ámbitos locales, desarrollando circuitos financieros alternativos al mercado bancario bajo impulso de la ciudadanía.

Mesa de las Finanzas Éticas – REAS

Impulsa el encuentro de las finanzas éticas

y solidarias vinculadas a las redes de Economía Social y Solidaria (ESS).

FEBEA – Federación Europea de Bancos y Financieros Éticos y Alternativos

Nacida en 2001, reúne a 33 instituciones financieras de 17 países de Europa que comparten el objetivo de desarrollar y promover los principios de las finanzas éticas.

GABV – Global Alliance for Banking on Values

Red internacional de organizaciones bancarias que utilizan las finanzas para servir a las personas y al planeta, fundada en 2009. Hoy suma 66 entidades asociadas con presencia en 40 países en África, América Latina, Asia Pacífico, América del Norte y Europa.

Sector bancario

Fiare Banca Etica

Cooperativa nacida de la fusión entre Banca Popolare Etica, que opera en Italia desde 1999, y la Fundación Fiare, que nació en 2002 en España. La entidad resultante está registrada en el Banco de España.

Triodos

Banco europeo pionero en banca ética y sostenible con más de 37 años de experiencia. Desde 2004 opera en España, donde cuenta con 20 oficinas, banca móvil y banca Internet, bajo la supervisión del Banco de España.

Sector parabancario

Coop57

Cooperativa de servicios financieros éticos y solidarios que trabaja en la financiación de proyectos de economía social y solidaria a través de la intermediación financiera. El embrión de Coop57 surgió del fondo colectivo de los trabajadores en lucha de Editorial Bruguera cuando cerró, en 1986.

Oikocredit

Institución financiera y cooperativa mundial no bancaria que promueve el desarrollo sostenible a través de la concesión de préstamos, capital y apoyo para el desarrollo de las capacidades de instituciones de microfinanzas, cooperativas, organizaciones de comercio justo, pymes y proyectos de energías renovables en países en vías de desarrollo.

Sector asegurador (entidades registradas en el sello Ethsi)

Grupo ACM España (TomamosImpulso)

Las empresas del Grupo ACM España, vinculado a Crédit Mutuel, opera en España con las marcas Agrupació y Atlantis, a la cabeza en el ámbito asegurador.

Arç Cooperativa

Correduría que apuesta por la gestión integral de los seguros para particulares, empresas y organizaciones, incorporando los valores del mutualismo, la equidad y la transparencia en su oferta de productos.

Assenur

Correduría que busca la protección total de las personas usuarias y de sus bienes desde las finanzas éticas y la Economía Social y Solidaria.

Mútuacat

Es una mutua de previsión social que se creó en 1969 en base a un modelo económico colaborativo sin ánimo de lucro en el cual revierte todos los beneficios en la mejora de los servicios.

Previsora General

Mutualidad de previsión social, especialista en seguros personales con más de 90 años de plena dedicación y compromiso con el mutualismo, vinculada con diferentes ámbitos y actores de la economía social y solidaria.

Reale Seguros

Compañía aseguradora de referencia en el mercado español, donde está presente desde el año 1989. Pertenece a Reale Group cuya empresa matriz, Reale Mutua Assicurazioni, con casi dos siglos de historia, es la mayor aseguradora italiana en forma de mutual.

Seguros Lagun Aro

Compañía aseguradora del Grupo Laboral Kutxa, integrada dentro del Grupo Mondragón, con servicios para personas, empresas e instituciones.

Seryes – Servicios y Estudios de Seguros, Correduría de Seguros S.A.

Empresa constituida en el año1987 por el impulso de un grupo de cooperativas de trabajo asociado que buscaban crear una sociedad mediadora de seguros para las entidades de la economía social.

Social Partners

Correduría especializada en seguros para las entidades sociales.

Bancos contra los combustibles fósiles

Bancos contra los combustibles fósiles Finanzas éticas… ¿en serio?

Finanzas éticas… ¿en serio? Curso UNED: Finanzas éticas, solidarias y alternativas (2ª edición)

Curso UNED: Finanzas éticas, solidarias y alternativas (2ª edición) 4ª posgrado de Fundación Finanzas Éticas

4ª posgrado de Fundación Finanzas Éticas VI Informe sobre Finanzas Éticas en Europa

VI Informe sobre Finanzas Éticas en Europa ¿Qué es y qué aporta RedEFES?

¿Qué es y qué aporta RedEFES?