Finanzas Éticas

Resiliente, rentable y pionera: así es la banca ética europea

La banca ética en Europa es resiliente, rentable y pionera en medir el impacto climático de sus inversiones. valorsocial.info analiza el quinto informe de las finanzas éticas, de reciente publicación

Más rentable y pionera en medir el impacto climático de su cartera de inversiones, son algunas de las conclusiones sobre la actividad de la banca ética europea en el nuevo informe “Ética y finanzas en Europa”, presentado el pasado 12 de octubre en Bruselas.

Por quinto año consecutivo, el informe muestra que la rentabilidad media de la banca ética europea es superior, en promedio, a la de los bancos tradicionales europeos. Igualmente, la investigación subraya cómo los bancos orientados por principios éticos se encuentran entre los primeros bancos del mundo en contabilizar no sólo las propias acciones medioambientales si no las emisiones indirectas de gases de efecto invernadero producidas por créditos e inversiones. Por ello, el informe recoge un documento de posicionamiento como sector con varios puntos críticos de la llamada taxonomía verde de la Unión Europea.

Mayor relación con la economía real

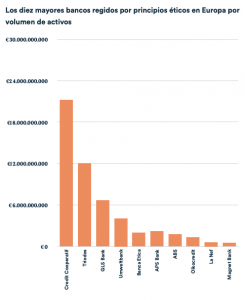

El informe, elaborado por Fondazione Finanza Etica, Fundacion Finanzas Éticas y, este año, en colaboración con la Federación Europea de Bancos Éticos y Alternativos (FEBEA), compara el rendimiento financiero y el capital de 24 bancos éticos europeos con los aproximadamente 4500 bancos tradicionales que operan en la zona euro. El propósito de la comparación es comprender si los bancos éticos son sólidos, desde el punto de vista económico y financiero, y pueden resistir la comparación con otros bancos. En este sentido, como indicó en la presentación del informe Anna Fasano, presidenta de Banca Etica, “de 2010 a 2020, los bancos éticos fueron el doble de rentables que los convencionales. En 2020, en plena pandemia, sus depósitos crecieron más de un 15% respecto a 2019”.

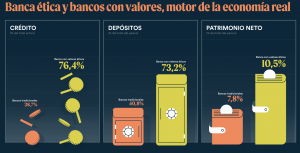

Según la investigación, la pandemia afectó de manera positiva a los depósitos de todos los bancos, ya que supuso una reducción del consumo y un aumento del ahorro. No obstante, las entidades de crédito éticas se habrían beneficiado mucho más de la propensión al ahorro que las entidades convencionales (+15,24% frente a +8,6%). El informe también muestra que los bancos éticos son estructuralmente diferentes de los convencionales. Tienen una relación más directa con los clientes y están más orientados a prestar a la llamada economía real. En 2020, los préstamos a particulares y empresas representaron de media el 72,98% de los activos de las entidades de crédito éticas frente al 36,96% del sistema bancario europeo. Los bancos convencionales están más orientados hacia actividades financieras, como inversiones en valores o la venta de fondos, y menos hacia el crédito.

Esa orientación a la economía real hace que la preocupación de la banca ética por los impactos de su actividad en temas medioambientales y sociales esté muy presente en su actividad. En este sentido, la investigación subraya que las instituciones de crédito éticas fueron de las primeras en el mundo en medir y publicar las emisiones no sólo de su propia actividad sino las llamadas emisiones indirectas, es decir, de sus carteras financieras y crediticias. Lo hacen siguiendo los principios de la PCAF ( Partnership for Carbon Accounting Financials).

A la vanguardia en la medición de impactos directos e indirectos

Desde su fundación los bancos regidos por principios éticos han fijado criterios claros de exclusión en sus políticas de préstamo e inversión: no financian combustibles fósiles ni industrias de alto impacto ambiental. Invierten en energías renovables y proyectos de conservación del medio ambiente. “Por el contrario, la banca convencional lleva muchos años considerando únicamente los impactos ambientales directos de sus oficinas y sucursales (consumo de papel, uso de vehículos de empresa, etc.) sin tener en cuenta los impactos ambientales indirectos, derivados de su financiación (centrales térmicas de carbón, oleoductos, etc.). No tener en cuenta esta cuestión tiene una incidencia enorme en nuestra sociedad y nuestro planeta”, indica el informe.

Desde su fundación los bancos regidos por principios éticos han fijado criterios claros de exclusión en sus políticas de préstamo e inversión: no financian combustibles fósiles ni industrias de alto impacto ambiental. Invierten en energías renovables y proyectos de conservación del medio ambiente. “Por el contrario, la banca convencional lleva muchos años considerando únicamente los impactos ambientales directos de sus oficinas y sucursales (consumo de papel, uso de vehículos de empresa, etc.) sin tener en cuenta los impactos ambientales indirectos, derivados de su financiación (centrales térmicas de carbón, oleoductos, etc.). No tener en cuenta esta cuestión tiene una incidencia enorme en nuestra sociedad y nuestro planeta”, indica el informe.

Para el sector de la banca ética, el que las finanzas sostenibles estén adquiriendo una definición normativa por parte de la Unión Europea (la llamada “taxonomía verde”) es una buena noticia, pero no suficiente. Consideran que en los últimos meses han entrado en juego gobiernos y grupos de presión que han tratado de ampliar los límites y aflojar las trabas para que un número cada vez mayor de actividades entren dentro de las consideradas ‘sostenibles’. Para Ugo Biggeri, presidente de Etica SGR, “la regulación se circunscribe al mercado para “productos de finanzas sostenibles”, y no define ni promueve las “finanzas sostenibles” como un objetivo por el que los actores financieros deberían esforzarse: las finanzas sostenibles son solo un producto “listo para usar” entre muchos que se ofrecen en el mercado”.

Demanda de más ambición en la «taxonomía social»

Por otro lado, respecto a la llamada “taxonomía social” que se está elaborando con el objetivo de desarrollar una clasificación de actividades consideradas como beneficiosas en términos sociales, los expertos propusieron utilizar estándares de derechos humanos reconocidos internacionalmente como unidad de medida para determinar qué actividades deben ser consideradas como sociales. “En este marco, cualquier empresa que respete los derechos humanos, pague salarios dignos y los impuestos correspondientes, y contribuya al bienestar de los ciudadanos o de la comunidad, podría considerarse “social” según la taxonomía de la UE. Esencialmente, casi cualquier empresa en la UE que cumpla con las leyes laborales y fiscales europeas y nacionales, y que no perjudique a su comunidad o al medio ambiente, podría afirmar ser, de alguna manera, social” indica Daniel Sorrosal, secretario general de FEBEA.

Por ello, desde el sector de las finanzas éticas esperan que los trabajos de desarrollo de esta taxonomía social mejoren y sean más ambiciosos. “De lo contrario, los bancos éticos podrían encontrarse en una situación en la que sus actividades, en su mayoría dirigidas a una economía social y sostenible, podrían ser consideradas “sociales” de la misma manera que las de cualquier banco tradicional que financia cualquier industria”.

Los bancos éticos son muy diferentes a los convencionales

En este sentido, con la presentación del informe en Bruselas, el Grupo Banca Etica y FEBEA quisieron recordar al Parlamento Europeo que los bancos éticos son muy diferentes a los convencionales. Y recordar que el mismo Plan de Acción de la UE para la Economía Social (SEAP, por sus siglas en inglés) apuesta por la banca ética por dos motivos: como organización que forma parte, integrante, de la economía social, y como impulsora del desarrollo de la economía social. Como concluye el informe, “tomando el pasado como ejemplo, los bancos éticos han demostrado ser resistentes y capaces de hacer frente a la crisis financiera, la crisis de la deuda soberana y la crisis del Covid-19. Si bien el contexto social y económico actual puede reducir, hasta cierto punto, su potencial de crecimiento en inversiones de sostenibilidad, también puede aumentar la necesidad de más inversiones sociales. Por tanto, es posible que, una vez más, los bancos éticos salgan fortalecidos de esta nueva crisis”.

Bancos contra los combustibles fósiles

Bancos contra los combustibles fósiles Finanzas éticas… ¿en serio?

Finanzas éticas… ¿en serio? Curso UNED: Finanzas éticas, solidarias y alternativas (2ª edición)

Curso UNED: Finanzas éticas, solidarias y alternativas (2ª edición) 4ª posgrado de Fundación Finanzas Éticas

4ª posgrado de Fundación Finanzas Éticas VI Informe sobre Finanzas Éticas en Europa

VI Informe sobre Finanzas Éticas en Europa ¿Qué es y qué aporta RedEFES?

¿Qué es y qué aporta RedEFES?